摘要:按国家发改委等部门的分类,装机容量在5万千瓦以下的水电站均被称为小水电。此前,小水电的投资主体大多为民营资本。中国水力发电工程学会副秘书长张博庭透露,国内小水电资源可开发量达1.28亿千瓦,已建成的小水电站约有4万至5万个之多,开发率仅为32%左右。

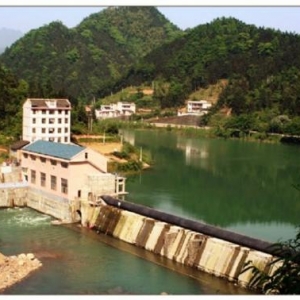

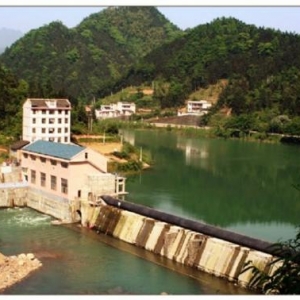

国内已建成的小水电站约有4万至5万个之多 根据2007年国家发改委公布的《可再生能源中长期发展规划》,到2020年,全国小水电装机容量将达到7500万千瓦。而根据张博庭所提供的数据,当前的装机容量仅为4000万千瓦左右。

小水电的井喷式发展源于八年前不断蔓延的全国性“电荒”。2003年至2005年间,浙江、广东、福建等地的投资者蜂拥至水资源储量丰富的西南地区,从事小水电投资。由于小水电的水资源开发权由项目所在市(州)、乡(县)镇负责分配或拍卖,彼时,地方政府亦将此作为招商引资的重要筹码。

一位从事水电投融资的业内人士表示,仅2004年,浙商在重庆拿到的小水电项目就达10多个,总投资规模超过200亿元。由于各路资金追捧,原本每千瓦成本约3000元的小水电,最高时被“炒”至7000元。有一位温州商人更是一口气“拿”下整条支流的小水电整体开发权。

在投资者眼中,小水电虽前期投资巨大、投资回报期长,但资源稀缺、收益稳定;地方政府亦认为,小水电不仅带来地方GDP和财政收入增长,还可拉动地方经济飞跃式发展,解决地方电力供应难题,是调整能源结构的生力军。

然而,这支一度活跃的能源力量留给外界的印象始终摆脱不了“散、乱、差”,目前,亦因严重“窝电”、成本攀升和扶持政策偏弱而举步维艰。

前述投资人士说,“十一五”以来,小水电内部收益率已由10%降至6%或7%,云南、四川、福建等小水电聚集地区的情况更糟,不少电站处于严重亏损状态,“有些项目获得核准后就夭折了,没有钱再进行建设,不得不到处找接盘企业”。

多位受访人士表示,眼下,中国小水电投资者们正徘徊在进与退之间。

“我不打算转让,想继续撑两年,盼着政府和电网企业能尽快建成新的线路,把发出来的电顺利送出去。”一位在云南怒江从事小水电投资的企业负责人表示。毕竟,“这是子女可继承的最好财产之一”。

转让风起

4月初,四川一家民营集团陆续接触了几家国有企业和一家外资企业,希望将旗下水电站转让,该公司在四川拥有三个水电站。

“投资回报时间实在太长,电价低,贷款利率又不断提高,压力确实太大,我们真是扛不住了。” 该集团一位合伙人说。

该合伙人透露,水电站民营投资者希望尽快转让水电站的想法并非少数。“有的是资金实力不足以开工,有的是投产后经营困难,有的则是资源炒家。”

业内人士指出,小水电转让风潮与当年地方政府的引资冲动和民资竞相开发有着直接关系,部分投资者炒卖资源的意图明显,部分投资者则完全没考虑后续发展风险,如资金链、上网、电价等问题。

2003年,不期而至的“电荒”蔓延至全国,这成为小水电项目遍地开花的原始推动力。在云南、四川等水资源丰富的西南地区,地方政府纷纷出台红头文件,指示如何加快小水电发展,并将其定位为“重要而紧迫的任务”。随后,大规模的招商引资活动在这些地区的市(州)、乡(县)镇展开,一大批投资商蜂拥而至。

不便具名的业内人士告诉《财经》记者,2004年前后,云南、四川等地市(州)、乡(县)镇要求,在当地开发金属矿产需要匹配开发小水电。而在2005年之后,地方政府则多采取资源入股或拍卖的形式进行水资源分配。

据了解,拍卖多发生在水资源条件较好的地区,以电站单位千瓦造价和单位电度投资为作价依据,一般建造成本介于每千瓦100元到500元之间,拍卖价格则设计在200元/千瓦至300元/千瓦。

资源入股多为开发条件较恶劣地区的选择。在四川,地方政府资源入股的比例从5%至10%不等,部分县的入干股比例在今年提高至16%。

“招拍挂的竞争比较激烈,对炒卖资源的投资者而言,他们更喜欢政府资源入股,因为不需要前期投入。”上述业内人士说。

该业内人士透露,水电是个复杂资产,为给地方政府交代,如果遇到外资买家,资源炒家往往并不直截了当转让电站,而多采取“战略合作”方式,将外资买家作为战略投资者引入,“先让他们控股,自己再在几年里逐步退出。”

|